5 สิ่งที่คุณควรรู้เกี่ยวกับ อัตราดอกเบี้ยบ้าน

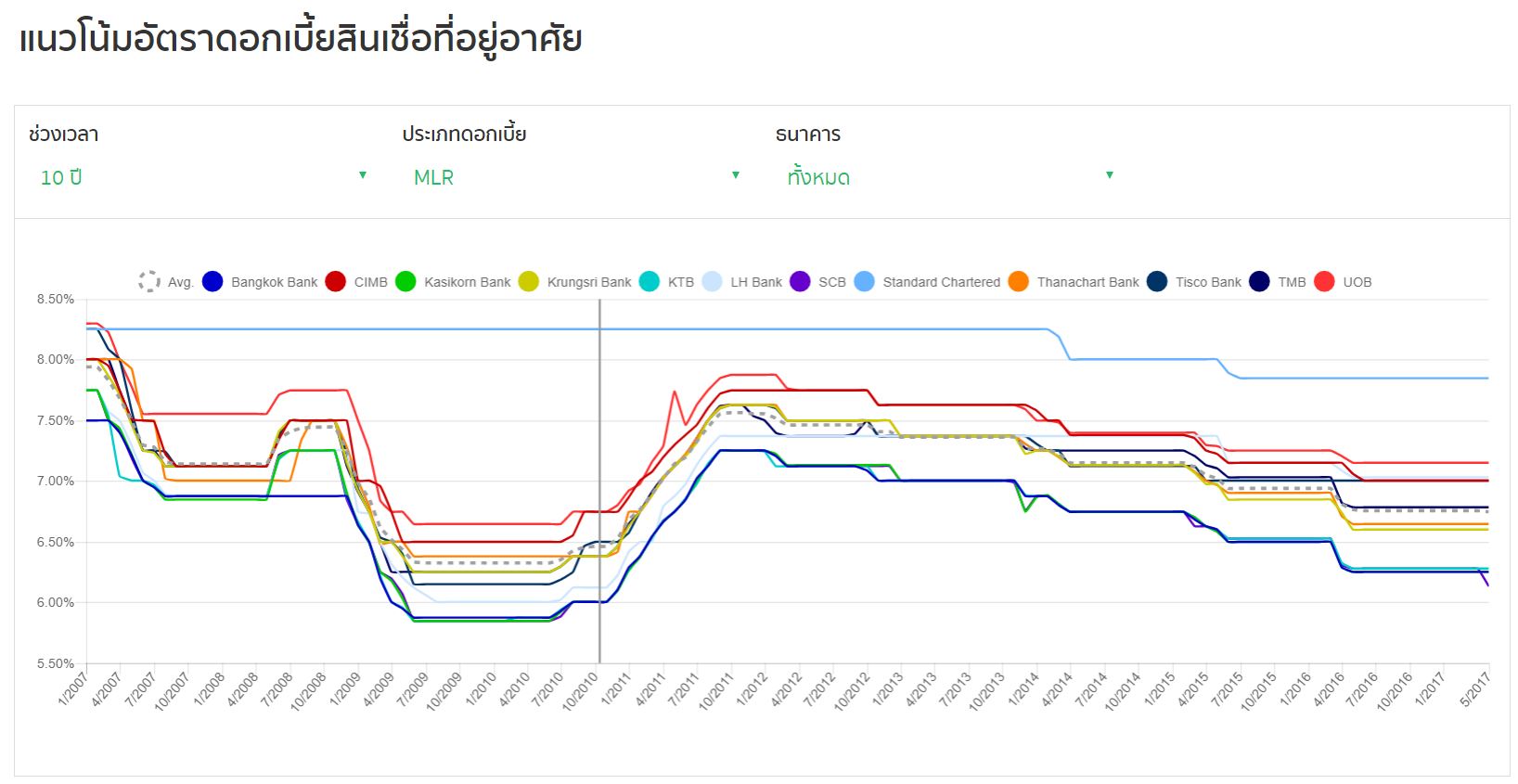

Baania ได้รวบรวมอัตราดอกเบี้ยบ้านของทุกธนาคาร ที่เป็นอัตราล่าสุดในปัจจุบัน และย้อนหลังไปถึง 10 ปีมาฝากครับ แถมยังแยกให้เห็นถึงความแตกต่างของอัตราดอกเบี้ยบ้าน ทั้ง MOR, MLR, MRR รวมไปถึงโปรโมชั่นของแต่ละธนาคาร ทำให้คุณได้เห็นแนวโน้มของอัตราดอกเบี้ย ที่จะช่วยให้คุณตัดสินใจได้ง่ายขึ้นครับ กับบริการใหม่บนหน้าเวบไซต์ของเรา “แนวโน้มสินเชื่อบ้านของประเทศไทย”

ทั้งนี้ เพื่อการทำความเข้าใจกับอัตราดอกเบี้ยบ้านที่จะเกิดขึ้นในอนาคต เราลองมาดูสิ่งที่เกิดขึ้นในอดีตกันครับ ยกตัวอย่างเช่น อัตราดอกเบี้ย MRR (Minimum Retail Rate) หรืออัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายย่อยชั้นดี ซึ่งเรานำข้อมูลจากอัตราดอกเบี้ยเฉลี่ยทั้ง 12 ธนาคาร พบว่า ปี 2009 เป็นปีที่อัตราดอกเบี้ยลดลงสู่ระดับต่ำสุดเป็นประวัติการณ์ อยู่ที่ 7.090% และมีการปรับตัวสูงสุดอยู่ที่ 8.615% ในปี 2013 ขณะที่อัตราดอกเบี้ยบ้านปัจจุบันอยู่ที่ 8.108%

ปฏิเสธไม่ได้เลยว่า อัตราดอกเบี้ยคือสิ่งหนึ่งที่คนซื้อบ้านให้ความสนใจ นอกจากตัวเลขดอกเบี้ยจะเป็นอย่างไรแล้ว ยังมีอีกหลายสิ่งที่คุณควรทราบดังนี้

แม้ว่าธนาคารพาณิชย์จะเป็นผู้กำหนดอัตราดอกเบี้ยบ้านในการกู้ยืมทั่วไปก็จริง แต่ตัวเลขนั้นก็ได้มาจากการอ้างอิง อัตราดอกเบี้ยนโยบาย (Policy Rate) ซึ่งกำหนดโดยคณะกรรมการนโยบายการเงินธนาคารแห่งประเทศไทย (กนง.)

ดอกเบี้ยนโยบาย คือ อัตราดอกเบี้ยที่ธนาคารกลางของแต่ละประเทศกำหนดขึ้นเป็นอัตราดอกเบี้ยอ้างอิง และเป็นเครื่องมือหลักในการส่งสัญญาณนโยบายการเงิน โดยมีคณะกรรมการนโยบายการเงิน (กนง.) ของธนาคารแห่งประเทศไทยเป็นหน่วยงานที่กำกับดูแล ธนาคารแห่งประเทศไทยได้ใช้ดอกเบี้ยนโยบายในการกำหนดอัตราดอกเบี้ยบ้านในตลาดว่าควรอยู่ที่เท่าไร ในตามแต่ละสถานการณ์ ปัจจุบันอัตราดอกเบี้ยนโยบายของประเทศไทยอยู่ที่ 1.5% โดยดอกเบี้ยนโยบายนี้จะส่งผลการเปลี่ยนแปลงของนโยบายการเงินการคลัง และ เศรษฐกิจ ส่งผลต่ออัตราดอกเบี้ยปัจจุบัน และแนวโน้มของอัตราดอกเบี้ยในอนาคต

ตัวเลขเหล่านี้บอกอะไร?

1. การคาดการณ์อัตราดอกเบี้ยบ้านล่วงหน้า สามารถช่วยเสริมสร้างกลยุทธ์การซื้อบ้านของคุณได้

การคาดการณ์ ก็คือการทำนายอนาคตล่วงหน้าอย่างมีหลักการ ซึ่งถ้าจะอาศัยการเดาอย่างเดียวอาจไม่เพียงพอ แต่ก็ยังถือว่าดีกว่าการที่เราไม่เคยคาดการณ์อะไรเลย ซึ่งจะช่วยให้เราคิดถึงสิ่งที่จะใช้กำหนดกลยุทธ์การตัดสินใจได้ เพื่อเตรียมพร้อมรับมือ ไม่ว่าอัตราดอกเบี้ยจะอยู่ในขาขึ้น หรือ ขาลง ส่งผลให้แผนการตัดสินใจของเรามีความเข้มแข็งและยืดหยุ่นได้มากยิ่งขึ้น

การวางแผนทางการเงินที่ดี จะช่วยให้เรารับมือกับเหตุการณ์ต่างๆ ได้อย่างมั่นใจ หรือแม้กระทั่งปัจจัยที่เราไม่สามารถควบคุมได้ เช่น อัตราดอกเบี้ย

2. จับตาทิศทางอัตราดอกเบี้ยมีท่าทีปรับเพิ่มขึ้นเล็กน้อยในปลายปีหลัง

ศูนย์วิจัยกสิกรไทย เปิดเผยว่า การประชุมคณะกรรมการนโยบายการเงิน (กนง.) จะคงดอกเบี้ยนโยบายที่ 1.5% ต่อไปอย่างต่อเนื่องในช่วงที่เหลือของปีนี้ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

ขณะที่ธนาคารแห่งประเทศไทยคาดว่า ปริมาณเงินฝากของทั้งประเทศที่ลดลงเป็นผลมาจากธนาคารพาณิชย์และธนาคารรัฐไม่มีการเร่งระดมเงินฝาก ไม่มีการออกแคมเปญระดมเงินฝากพิเศษ เนื่องจากสินเชื่อโดยภาพรวมยังขยายได้ไม่มากนัก ขณะที่อัตราดอกเบี้ยเงินกู้เฉลี่ยปี 2558 ถึงเดือน มิ.ย.ปีนี้ลดลงเพียง 0.1% จาก 7.25% เหลือ 7.15% จึงน่าจะเห็นสถาบันการเงินออกแคมเปญระดมเงินฝากเพื่อเตรียมไว้ปล่อยกู้ในครึ่งปีหลังและปีหน้ามากขึ้น โดยคาดว่าสินเชื่อบ้านปีนี้จะขยายตัวที่ระดับ 4-6% ตามทิศทางเศรษฐกิจที่เริ่มจะฟื้นตัวดีขึ้นอย่างชัดเจน

ด้านสมาคมธนาคารไทยเชื่อว่า การขึ้นดอกเบี้ยเงินฝากพิเศษของธนาคารพาณิชย์ในครึ่งหลังของปีนี้ จะมีการระดมเงินฝากตามความจำเป็น เนื่องจากธนาคารแต่ละแห่งมีนโยบายที่ต่างกันและมีการขยายสินเชื่อมากน้อยแตกต่างกัน ธนาคารใดที่สินเชื่อขยายตัวมากก็อาจจะขึ้นดอกเบี้ยบ้านเร็ว

3. เตรียมตัวรับกับอัตราดอกเบี้ยที่เพิ่มขึ้น

ศูนย์วิเคราะห์เศรษฐกิจทีเอ็มบี กล่าวว่า อัตราดอกเบี้ยนโยบายของไทยมีโอกาสที่จะปรับตัวขึ้นตามอัตราดอกเบี้ยสหรัฐฯ จากเดิมที่มีแนวโน้มทรงตัวที่ 1.5% ตลอดทั้งปีเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจอย่างต่อเนื่อง เนื่องจาก ถ้าหากธนาคารกลางสหรัฐหรือ FED ขึ้นดอกเบี้ยได้ถึง 3 ครั้ง ครั้งละ 0.25% จะทำให้ อัตราดอกเบี้ยสหรัฐฯ มาอยู่ที่ 1.50% เทียบเท่ากับอัตราดอกเบี้ยนโยบายของไทย ซึ่งจะส่งผลให้เกิดการไหลออกของเงินทุนที่รุนแรงได้ถ้าหากอัตราดอกเบี้ยนโยบายของไทยยังคงอยู่ในระดับเดิม

อย่างไรก็ดี การปรับขึ้นดอกเบี้ยนโยบายของไทย ยังคงต้องพิจารณาถึงผลกระทบต่อการฟื้นตัวของการลงทุนภาคเอกชนที่ยังอยู่ในระดับต่ำ เนื่องจากดอกเบี้ยขาขึ้นดังกล่าวจะส่งผลให้ ต้นทุนการกู้เงินเพิ่มสู้ขึ้น (ดอกเบี้ย MLR เฉลี่ยของ 4 ธนาคารใหญ่จะปรับตัวสูงขึ้น 0.15%) ซึ่งหากเป็นเช่นนั้น ผู้ประกอบการก็ต้องเตรียมพร้อมที่จะรับมือกับต้นทุนทางการเงินที่เพิ่มสูงขึ้น โดยในช่วงที่อัตราดอกเบี้ยยังคงอยู่ในระดับต่ำ จึงเป็นช่วงเวลาที่เหมาะสมในการพิจารณา เปลี่ยนการกู้แบบ Floating rate ให้มาเป็น Fixed rate

นอกจากนี้ แนวโน้มดอกเบี้ยขาขึ้นในอนาคต จะส่งผลกระทบต่อภาระผ่อนของประชาชน โดยเฉพาะอย่างยิ่งสินเชื่อบ้าน โดยทางศูนย์วิเคราะห์ฯ มองว่า ถ้ามีความจำเป็นที่จะต้องลดภาระการผ่อน ในปีนี้จึงเป็นโอกาสที่ดี ที่จะเริ่มมองหาช่องทางในการรีไฟแนนซ์บ้าน และถ้าหากประชาชนต้องการกู้เงินซื้อบ้านหรือคอนโด และมีความพร้อมที่จะผ่อนชำระ ปีนี้ก็เป็นโอกาสที่ดี ก่อนที่ดอกเบี้ยบ้านจะเป็นขาขึ้นเต็มตัว

4. อัตราดอกเบี้ยบ้านไม่ควรเป็นตัวผลักดันในการซื้อของคุณ

อัตราดอกเบี้ยบ้านไม่ควรเป็นปัจจัยหลักสำหรับทุกคนที่ต้องการซื้อบ้าน แม้ว่าอัตราดอกเบี้ยจะเพิ่มขึ้น 0.25% หรือ 0.50% เพราะจริงๆ ยังมีปัจจัยอย่างอื่นอีกมากมายในการตัดสินใจของเรา แต่ถ้าอัตราดอกเบี้ยบ้านปรับตัวอยู่ในช่วงใกล้จุดต่ำสุดของอัตราดอกเบี้ยในอดีต ก็ถือเป็นโอกาสที่ดีสำหรับการกู้ซื้อบ้านในระยะยาว ซึ่งถือเป็นช่วงเวลาที่ดีที่สุดในการซื้อบ้านเลยทีเดียวครับ

5. พิจารณาปัจจัยอื่นๆ ก่อนการตัดสินใจซื้อ

การพิจารณาจากอัตราดอกเบี้ยบ้านเพียงอย่างเดียวเพื่อตัดสินใจกู้ซื้อบ้านสักหลังอาจไม่เพียงพอ คุณควรมีเงินเก็บสักก้อน สำหรับเป็นเงินดาวน์ เพื่อให้คุณมั่นใจว่าสามารถจัดการกับค่างวดในแต่ละเดือนได้ และคุณควรตัดสินใจไม่ควรเปลี่ยนที่อยู่อาศัยอย่างน้อยเป็นเวลา 5 ปี

แม้ว่า คุณจะมองว่าอัตราดอกเบี้ยบ้านกำลังเพิ่มขึ้น และต่อไปอาจจะแพงกว่านี้ ดังนั้นคุณควรซื้อบ้านก่อนที่จะต้องจ่ายแพงเพื่อประหยัดเงินในระยะยาว แต่คุณอาจจะคิดผิด ถ้าอัตราดอกเบี้ยบ้านอาจไม่ได้ปรับเพิ่มขึ้นตามที่คาดไว้ ซึ่งหมายความว่า คุณอาจจะพลาดโอกาสที่ดีๆ ไปก็ได้

ทั้งนี้แทนที่จะใช้การคิดคำนวณอัตราดอกเบี้ยบ้านแต่เพียงอย่างเดียว คุณควรคิดค่าใช้จ่ายอื่นๆ เช่น ค่าใช้จ่ายในการบำรุงรักษาอย่างต่อเนื่อง, ภาษี, ค่าประกันภัย, ค่าน้ำ, ค่าไฟ, ค่าแก๊ส, ค่าอินเตอร์เนท หรือแม้กระทั่ง เฟอร์นิเจอร์ และ ข้าวของเครื่องใช้ในครัวเรือนต่างๆ อย่าเพียงมุ่งเน้น เพียงปัจจัยเดียว แต่คุณควรประเมินภาพทั้งหมด เพื่อดูเวลาที่คุณพร้อมที่จะซื้อหรือไม่

ไม่ว่าจะอย่างไร อัตราดอกเบี้ยบ้านก็ยังเป็นสิ่งที่คนกำลังจะกู้ซื้อบ้านต้องพิจารณาไว้ เพื่อประโยชน์ในการผ่อนชำระบ้านของตนเองอย่างราบรื่น จากนี้ไม่ต้องเสียเวลาไปตรวจสอบตัวเลขจากธนาคารทีละแห่งให้เสียเวลาแล้ว ลองใช้บริการ “แนวโน้มสินเชื่อทิ่อยู่อาศัยของประเทศไทย” จาก Baania ได้เลยครับ เพราะเรารวบรวมมาให้คุณทั้งหมด ง่าย ครบ จบที่เดียว

ความรู้เรื่องอัตราดอกเบี้ยบ้านที่เราจัดมาให้ในวันนี้ นอกจากจะทำไปพิจารณากู้ซื้อบ้านได้แล้ว ยังเอาไปใช้ประกอบการตัดสินใจทำรีไฟแนนซ์บ้านได้ด้วยครับ