อัตราดอกเบี้ยสินเชื่อบ้านที่จะกู้แพงไหม มาคำนวณสินเชื่อบ้านกัน

แน่นอนว่าเมื่อเราจะกู้ซื้อบ้าน ก็ต้องอยากได้ดอกเบี้ยต่ำๆ เป็นธรรมดา แต่การดูอัตราดอกเบี้ยสินเชื่อบ้านจะดูเพียงแต่ตัวเลขต่ำๆเท่านั้นคงไม่ได้ แต่ต้องดูด้วยว่าตลอดอายุสัญญาจะต้องจ่ายดอกเบี้ยเท่าไรกันแน่หรือมีเงื่อนไขอะไรบ้างบังคับไว้หรือเปล่า เรามาดูวิธีการคำนวณสินเชื่อกันดีกว่าครับ จะได้เทียบได้ว่าอัตราดอกเบี้ยสินเชื่อบ้านของธนาคารไหนที่ตอบโจทย์และถูกที่สุดกันบ้าง

ทำความรู้จักกับอัตราดอกเบี้ยสินเชื่อบ้าน

ก่อนที่จะไปถึงวิธีคำนวณอัตราสินเชื่อบ้านเรามาทำความรู้จักกับประเภทของดอกเบี้ยบ้านกันก่อนครับ ซึ่งดอกเบี้ยบ้านนั้นหลักๆ จะแบ่งออกเป็น 2 ประเภทด้วยกัน คือ

1. อัตราดอกเบี้ยสินเชื่อบ้านแบบคงที่

อัตราดอกเบี้ยสินเชื่อบ้านแบบคงที่ (Fixed Rate) คืออัตราดอกเบี้ยจะถูกกำหนดไว้เป็นตัวเลขแน่นอนตลอดสัญญา โดยไม่เพิ่มหรือลดลง เช่น ดอกเบี้ยสินเชื่อบ้าน 5% ตลอดสัญญา ฉะนั้นหากสัญญาของเราต้องผ่อน 10 ปี เราก็จะจ่ายดอกเบี้ยที่ 5% ไปตลอดครับ

2. อัตราดอกเบี้ยสินเชื่อบ้านแบบลอยตัว

อัตราดอกเบี้ยสินเชื่อบ้านแบบลอยตัว (Floating Rate) คือดอกเบี้ยที่จะมีการเปลี่ยนแปลงไปตามการลงทุนของสถาบันการเงินหรือธนาคาร โดยจะประกาศออกมาเป็นระยะ และมักจะเป็นศัพท์ที่เราเห็นกันบ่อยๆ เวลาเราหาข้อมูลดอกเบี้ยของแต่ละธนาคาร เช่น MLR, MRR และ MOR เรามาดูกันครับว่าแต่ละตัวคืออะไรบ้าง

- Minimum Loan Rate (MLR) คือ อัตราดอกเบี้ยสินเชื่อบ้านขั้นต่ำที่สถาบันการเงินหรือธนาคารจะเรียกเก็บจากลูกค้ารายใหญ่ชั้นดีที่มีระยะยาวและมีกำหนดเวลาอย่างแน่นอน ซึ่งลูกค้ารายใหญ่ชั้นดีก็อย่างเช่น มีประวัติการเงินที่ดี มีหลักทรัพย์ค้ำประกันอย่างเพียงพอ โดยอัตราดอกเบี้ยสินเชื่อบ้าน MLR นี้ถือเป็นอัตราดอกเบี้ยสินเชื่อบ้านต่ำที่สุด ถ้าเทียบกับ MRR และ MOR

- Minimum Overdraft Rate (MOR) คือ อัตราดอกเบี้ยสินเชื่อบ้านขั้นต่ำที่สถาบันการเงินหรือธนาคารเรียกเก็บจากลูกค้ารายใหญ่ชั้นดีประเภทเงินเบิกเกินบัญชีหรือการเบิกเงินทางโอดี โดยจะประเมินจากคุณสมบัติของผู้กู้ เช่น หลักทรัพย์ค้ำประกัน

- Minimum Retail Rate (MRR) คือ อัตราดอกเบี้ยสินเชื่อบ้านขั้นต่ำที่สถาบันการเงินหรือธนาคารเรียกเก็บจากลูกค้ารายย่อยชั้นดี ซึ่งเราจะเห็นได้บ่อยๆ สำหรับคนทั่วไปที่จะกู้เงินซื้อบ้าน เพราะเป็นสินเชื่อที่คนทั่วไปมีโอกาสผ่านได้ง่ายกว่าอัตราดอกเบี้ยสินเชื่อบ้านอื่น และมักมีความผันผวนง่าย มีการปรับขึ้นลงได้บ่อยๆ ตามประกาศของธนาคาร

ตัวอย่าง หากอัตราดอกเบี้ยสินเชื่อบ้าน MRR – 3% ใน 3 ปี แรก แสดงว่า หากเรากู้ซื้อบ้านวงเงิน 3,000,000 บาท ก็จะเท่ากับเราจะต้องจ่ายดอกเบี้ยไปตาม MRR ที่ธนาคารกำหนด ถ้าหากปีแรก MRR = 5.25% เราก็ต้องจ่ายดอกเบี้ยในอัตรา 2.25% แต่หากปีต่อมาธนาคารกำหนด MRR = 8.5% ก็ต้องจ่ายดอกเบี้ยในอัตรา 5.5% เป็นต้น

วิธีคำนวณอัตราดอกเบี้ยสินเชื่อบ้าน

หลังจากทำความรู้จักกับอัตราดอกเบี้ยสินเชื่อบ้านในแต่ละแบบกันไปแล้ว เรามาดูวิธีคำนวณอัตราดอกเบี้ยสินเชื่อบ้านในแต่ละแบบกันครับ

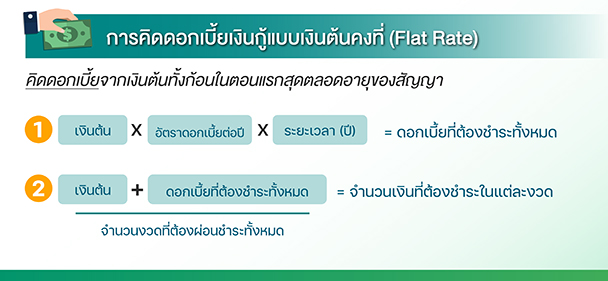

1. การคำนวณอัตราดอกเบี้ยสินเชื่อแบบเงินต้นคงที่

การคำนวณอัตราดอกเบี้ยสินเชื่อบ้านแบบแรกที่เราจะพูดถึงก็คือ การคำนวณอัตราดอกเบี้ยสินเชื่อแบบเงินต้นคงที่ (Flat Rate) ซึ่งการคำนวณดอกเบี้ยแบบนี้มักจะใช้กับสินเชื่อรถยนต์หรือรถจักรยานยนต์ โดยจะเป็นการคำนวณดอกเบี้ยจากเงินต้นทั้งก้อนในตอนแรกสุดและใช้ไปตลอดอายุของสัญญา แม้จะเอาเงินก้อนมาโปะปิดเงินต้นดอกเบี้ยก็จะเท่าเดิม หรือต้องจ่ายดอกเท่าเดิมนั่นเองครับ สำหรับหลักการคำนวณก็คือ

- ดอกเบี้ยที่ต้องชำระทั้งหมด = เงินต้น x อัตราดอกเบี้ยต่อปี x ระยะเวลา (ปี)

- จำนวนเงินที่ต้องชำระในแต่ละงวด = (เงินต้น + ดอกเบี้ยที่ต้องชำระทั้งหมด) ÷ จำนวนงวดที่ต้องผ่อนชำระทั้งหมด

ตัวอย่างการคำนวณอัตราดอกเบี้ยสินเชื่อแบบเงินต้นคงที่

นายอยากมีบ้านทำสัญญาเช่าซื้อรถยนต์กับธนาคารวงเงิน 800,000 บาท ธนาคารคิดดอกเบี้ยคงที่ 3% ต่อปี โดยสัญญามีกำหนดระยะเวลาในการเช่าซื้อ 4 ปี หรือ 48 งวด นายอยากมีบ้านจะต้องจ่ายค่างวดหรือชำระเงินแก่ธนาคารทุกเดือนดังนี้

1. 800,000 x 3% x 4 เท่ากับดอกเบี้ยที่จะต้องชำระทั้งหมดคือ 90,000 บาท

2. (800,000 + 90,000) ÷ 48 เท่ากับ จำนวนเงินที่ต้องชำระในแต่ละงวดคือ 18,541.66 บาท

ดังนั้นก็เท่ากับว่า นายอยากมีบ้านจะต้องจ่ายดอกเบี้ยทั้งหมด 90,000 บาท และจ่ายค่างวดรถเดือนละ 18,541.66 บาท ไปจนกว่าจะครบสัญญานั่นเองครับ

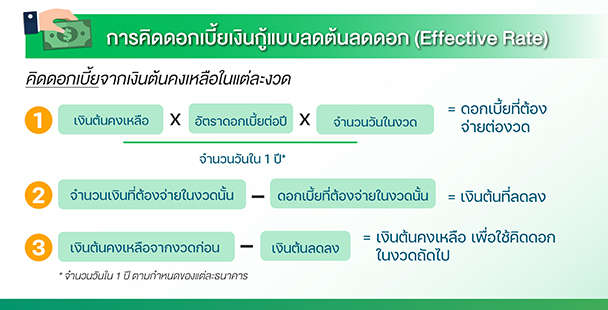

2. การคำนวณอัตราดอกเบี้ยสินเชื่อบ้านแบบลดต้นลดดอก

ต่อมาเป็นการคำนวณอัตราดอกเบี้ยสินเชื่อบ้านแบบลดต้นลดดอก (Effective Rate) ซึ่งการคำนวณสินเชื่อประเภทนี้มักใช้กับดอกเบี้ยของสินเชื่อหลากหลายประเภท รวมถึงการคำนวณอัตราดอกเบี้ยสินเชื่อบ้านด้วยครับ ซึ่งจะเป็นการคำนวณอัตราดอกเบี้ยสินเชื่อบ้าน โดยคิดจากเงินต้นคงเหลือในแต่ละงวด ดังนั้นหากเราหาเงินมาปิดเงินต้น หรือโปะเงินต้น นอกจากจะทำให้เงินต้นลดแล้ว ก็จะทำให้ดอกเบี้ยเราถูกลงตามไปด้วยครับ สำหรับหลักการคำนวณก็มีดังนี้ครับ

- ดอกเบี้ยที่ต้องจ่าย = (เงินต้นคงเหลือ x อัตราดอกเบี้ยต่อปี x จำนวนวันในงวด) ÷ จำนวนวันใน 1 ปี ซึ่งจำนวนวันในหนึ่งปีอาจเป็น 360 วันหรือ 365 วันแล้วแต่ธนาคาร

- เงินต้นที่ลดลง = จำนวนเงินที่ต้องจ่ายในงวดนั้น – ดอกเบี้ยที่ต้องจ่ายในงวดนั้น

- เงินต้นคงเหลือ = เงินต้นคงเหลือจากงวดก่อน – เงินต้นลดลง

ตัวอย่าง การคำนวณอัตราดอกเบี้ยสินเชื่อบ้านแบบลดต้นลดดอก

นายอยากมีบ้านทำสัญญาขอสินเชื่อบ้านกับธนาคารวงเงิน 2,000,000 บาท ธนาคารคิดอัตราดอกเบี้ยสินเชื่อบ้าน 3% ต่อปี โดยสัญญามีกำหนดระยะเวลา 30 ปี หรือ 360 งวด นายอยากมีบ้านจะต้องจ่ายค่างวดบ้านหรือชำระเงินแก่ธนาคารทุกเดือนดังนี้

- ค่าผ่อนบ้านงวดแรก ซึ่งเป็นเดือนมกราคมมี 31 วัน

1. (2,000,000 x 3% x 31) ÷ 365 จะเท่ากับดอกเบี้ยที่ต้องจ่ายในงวดแรกหรืองวดที่ 1 คือ 5,095.89 บาท

2. ทั้งนี้ขอสมมุติให้เงินที่ต้องจ่ายในงวดเป็น 25,000 บาท ดังนั้นก็จะทำให้ได้เงินต้นที่ลดลงดังนี้

- 25,000 - 5,095.89 จะเท่ากับได้เงินต้นที่ลดลง 19,904.11 บาท

3. 2,000,000 - 19,904.11 จะเท่ากับเงินต้นคงเหลือเพื่อใช้คิดดอกเบี้ยสำหรับงวดต่อไปคือ 1,980,095 บาท

ดังนั้นพองวดถัดไป เราก็คิดแบบเดิมครับ เพียงแต่เงินต้นคงเหลือของเราจะเท่ากับ 1,980,095 บาทนั่นเอง ซึ่งเงินต้นคงเหลือก็จะลดลงไปเรื่อยๆ อัตราดอกเบี้ยสินเชื่อบ้านก็จะถูกลงไปเรื่อยๆ ดังนั้นหากเรานำเงินก้อนมาโปะเงินต้นก็จะทำให้เราจ่ายค่างวดน้อยลง หรือดอกเบี้ยลงตามไปด้วยนั่นเองครับ

ลองคำนวณอัตราดอกเบี้ยสินเชื่อบ้านแล้วเป็นอย่างไรกันบ้างครับ พอเทียบได้ไหมว่าสินเชื่อบ้านที่เราจะขอนั้นถูกหรือแพงเมื่อเทียบกับสินเชื่อบ้านอื่นๆ หากรู้สึกว่าการคำนวณอัตราดอกเบี้ยสินเชื่อบ้านยากเหลือเกิน เราขอแนะนำให้ใช้เครื่องมือช่วยคำนวณและเปรียบเทียบสินเชื่อของ Baania ได้ที่นี่นะครับ